«У нас был план, и мы его придерживались». Инвестиции — неторопливый процесс, тут ничего не надо делать «чтобы было готово вчера», результат действий виден только через годы, а обучение занимает всю жизнь. Учитывая это — неплохо иметь перед глазами долгосрочный план и цели, которые ставятся перед инвестированием, и заранее подумать, что делать в будущем. Этот пост и есть такой план, только мой личный.

1. Регулярность

Первое препятствие, которое необходимо преодолеть — научится регулярно инвестировать, каждый месяц например. Не важно какие суммы, не важно во что, главное сам процесс. Такая привычка и накапливаемый портфель очень сильно корректируют мышление, снижают уровень стресса, и вообще маст хев. Пример выполнения данной задачи — каждый месяц откладывать 10% дохода, покупать какой-нибудь индекс, и так в течении года.

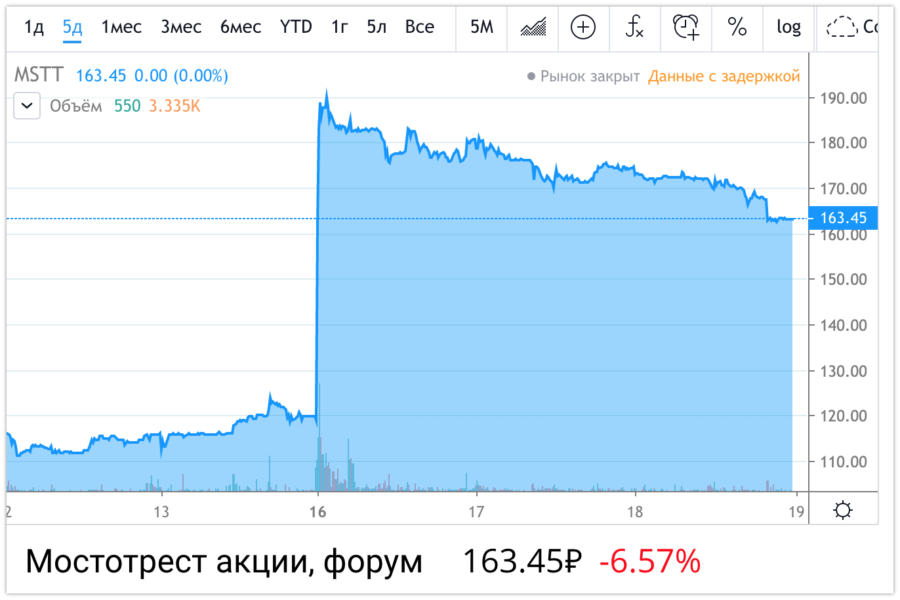

2. Дивидендные акции, РФ, на 1 млн. рублей

(напоминаю, что это мой роадмап, я исхожу из своих предпочтений и возможностей, и не даю рекомендации как поступать вам)

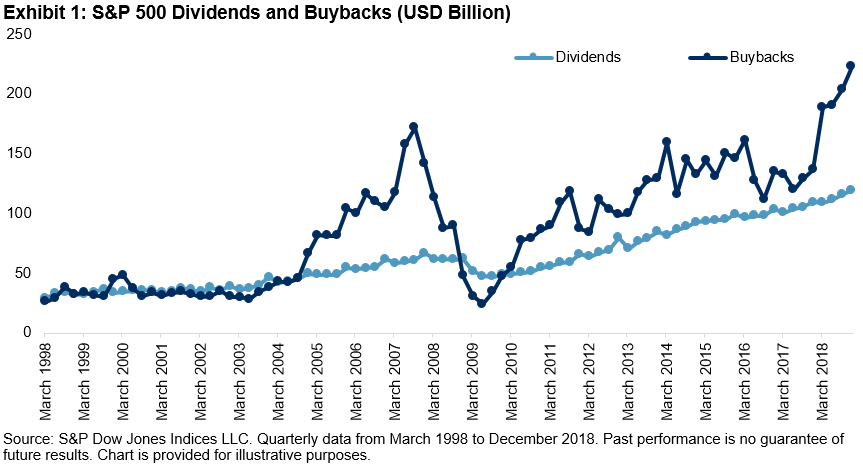

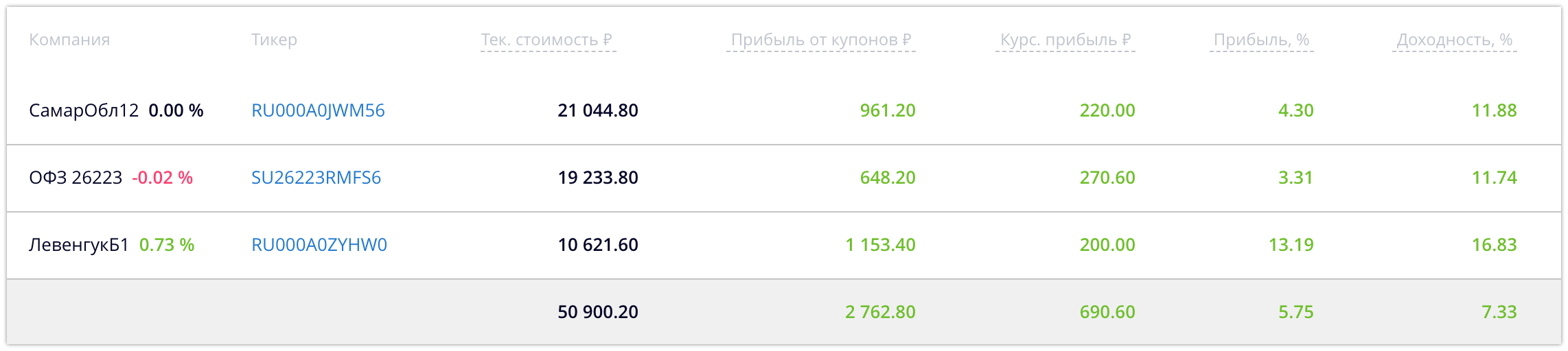

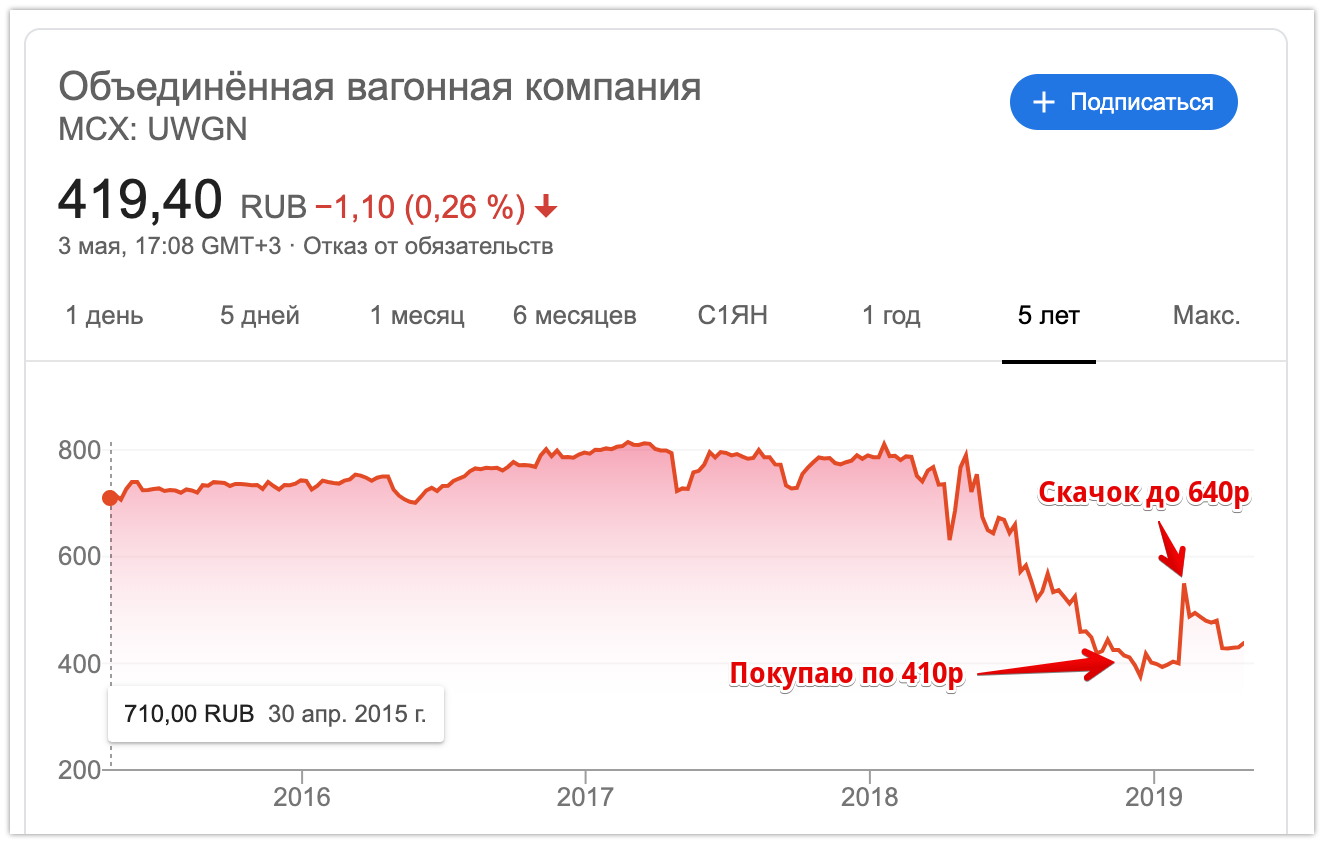

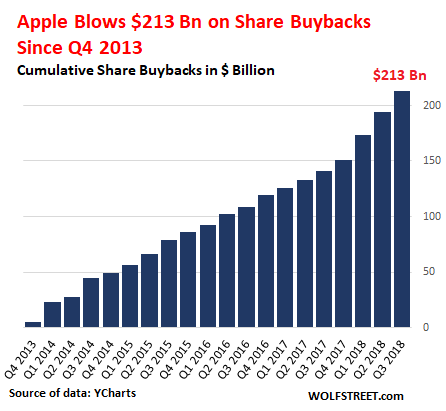

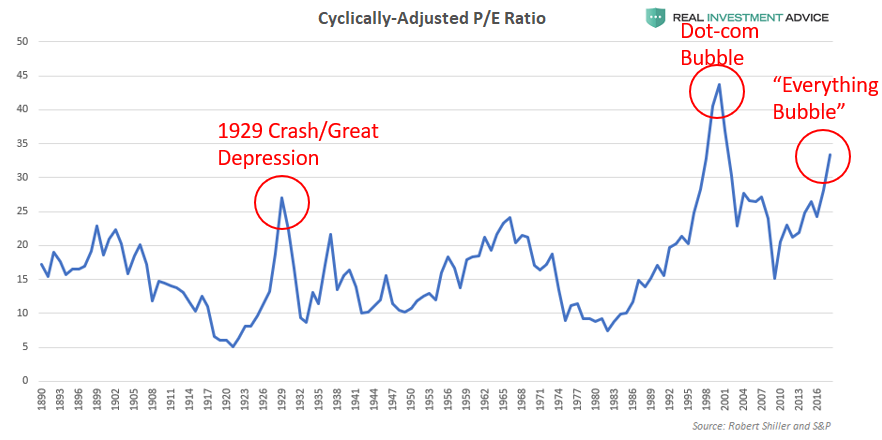

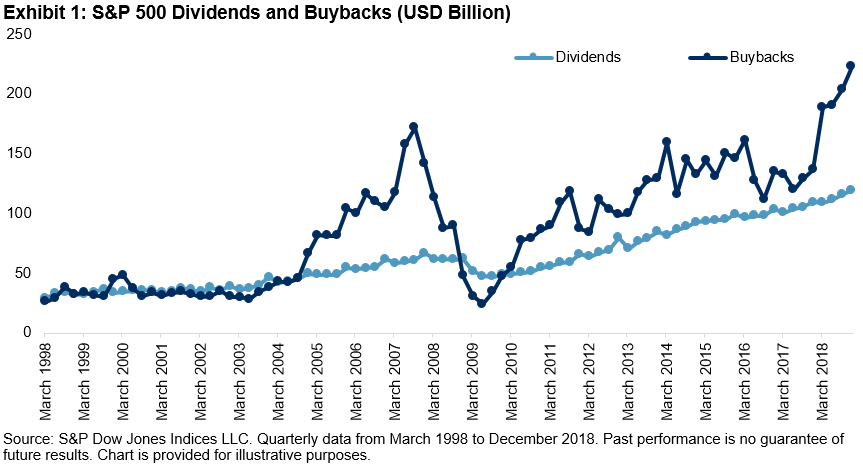

РФ рынок — потому что на рынок США слишком сложно заходить и учитывать, там на порядок больше эмитентов, задранные P/E, маленькая дивдоходность (если вообще есть). РФ рынок в этом плане достаточно простой и прозрачный, есть нефтянка, госкорпорации, им надо выводить прибыль, пользуйтесь. Никаких масштабных байбеков, тотальной закредитованности, нормальная доходность.

Почему не индекс — потому что нет дивидендов. Хотя индексный ПИФ реинвестирует дивы, мне куда важней видеть доход живыми деньгами, без необходимости продавать часть портфеля.

Доходность всего индекса, включающего в себя и те эмитенты, которые дивов не платят. Российский фондовый рынок — лидер по дивидендной доходности в мире (у snp500 около 2%)

Почему не облиги — потому что там фиксированный небольшой доход, а риски коммерческих облиг уменьшают их привлекательность. Они хорошо подходят для низкорисковых или краткосрочных инвестиций (а так же как кубышка на случай, если срочно понадобились деньги), но в долгосроке они не позволяют получить хороший профит по сравнению с акциями. Если вы держали 5 лет акции и облигации какой-то фирмы, и она за это время выросла в 5 раз, то акции отразят это изменение, а облигации — нет. При банкротстве вы в обоих случаях потеряете деньги.

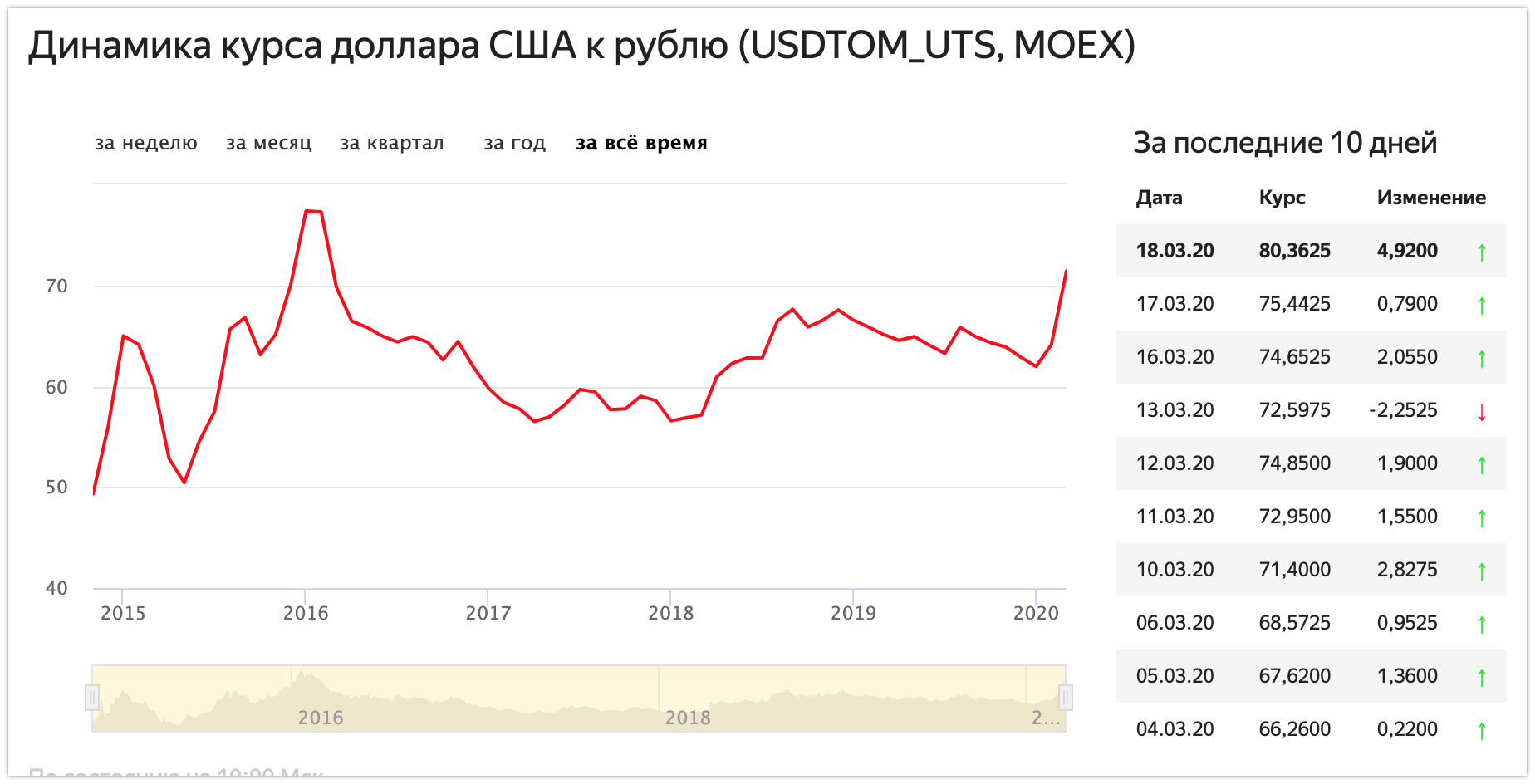

Ну а 1 млн рублей — это уже чисто психология. К слову, в среднем в РФ на депозите или ИИС держат 100-300к рублей, так что для кого-то эта рамка может находится куда ниже. Миллион рублей в дивакциях будет приносить 6-10к рублей в месяц, эдакий эквивалент социальной пенсии) Только в отличие от пенсии, тут работает сложный процент, и если даже просто оставить этот миллион на счету, реинвестировать прибыль, с максимально консервативной доходностью в 10% годовых — через 20 лет там уже будет 6 млн рублей, или 50к рублей в месяц дивдоходности (правда, это без учета инфляции — но тут так же надо помнить, что последующий доход так же будет из-за инфляции расти).

Можно назвать этот пункт «пенсионным планом» (67% выполнено, в процессе)

3. Личная недвижимость

Тут опять же надо сразу пояснить — жилая недвижка, тем более для себя — проигрывает по инвестиционной привлекательности фондовому рынку, как в краткосрок, так и в долгосрок. Некоторые адепты движения FIRE (Financial Independence, Retire Early) даже продают свои квартиры, перекладывают в фондовый рынк, на дивдоходы снимают квартиру и половину вкладывают обратно в акции, и это даже имеет смысл с точки зрения доходности. Но на мой взгляд вложения в квартиру «для себя» (не под аренду) имеет цель не получать хорошую доходность, а именно для безопасности и соломки, и паркования капитала. С работой, бизнесом и даже вложениями в фондовый рынок может случится что угодно, преценденты были, и квартира (или дом), где можно жить — отличное подспорье. Арендоатель не выгонит на улицу, есть что передать в наследство, и почти наверняка будет иметь ценность и через 20-50 лет (ну кроме пограничных случаев, вроде аварийного жилья или Донецка). И от инфляции защищено, а в случае чего — можно сдавать в аренду или продать, спрос есть всегда.

Если использовать маткапитал, налоговый вычет, господдержку по ипотеке, оформление на стадии котлована — то может получится весьма привлекательная цена. Целесообразно ли использование ипотеки — так же отдельный вопрос, на который я ответить не могу (что лучше — вытащить деньги из оборота или взять относительно дешевый кредит). В плане того, что брать, можно так же разделить на условный базовый уровень, «бюджетную однушку» — максимально дешево, прикроет задницу в случае чего, но жить будет не особо, и условный средний уровень, «двушку в норм районе» — куда дороже, зато можно с комфортом жить самому, и хватит достаточно надолго (как минимум до второго, а то и третьего ребенка). Примерные цены на 2020-й:

Малые города, до 300к, например — Нижнекамск: однушка 1-1.5млн, двушка 2-2.5млн рублей

Миллионики, например Самара: однушка 1.7-2.5млн, двушка 4-6млн

Москва: однушка 5-7 млн, двушка 10-12 млн

Разумеется, это очень примерные цены, я просто авито глянул, нужно учитывать множество параметров (первичка/вторичка, район, состояние дома и т.д.), из-за чего цены будут очень сильно гулять. В некоторых городах, даже несмотря на малое население, цены задраны (к примеру, в Якутске цены дороже, чем во многих миллиониках). Чем крупнее город — тем дороже там недвижка, нормальный удаленщик в малом городе можно скопить себе на однушку за год, что для той же Москвы будет нереально.

4. Дивидендные акции, РФ, 6 млн рублей

Да, после недвижки мы вновь возвращаемся к дивакциям (либо не прекращаем инвестиции туда), до тех пор, пока дивдоход не будет обеспечивать нам средний уровень жизни. Все как во втором пункте, только на этот раз обеспечивается не пенсия, а деньги, достаточные для жизни в выбранном городе. Теперь, чтобы лично с вами или вашим бизнесом не приключилось, какой бы трамвай вас не переехал, вы спокойно живете в своей квартире, и получаете 1-2 средних ЗП по региону в виде див.дохода, на которые можно абсолютно спокойно жить и заниматься своими делами. Цель FIRE выполнена!) Для упрощения, каждые 3 млн на счету дают 20-5к рублей в месяц дивдохода (с учетом того, что со временем дивы растут, а акции вы купили по старой цене).

В зависимости от города проживания, общая сумма инвестиций может отличаться. Для малого города можно уложиться в 3млн суммарно на скромное существование в своей квартире, для миллионика в 6млн, Москвы — 12 млн. Для комфортного — соответсвенно, 6, 12 и 24 млн. Именно поэтому выгодно зарабатывать в столице, а потом уезжать в более скромные места.

Если речь идет про стоимостное инвестирование (рассчитанной на рост цены акций, а не на дивиденды), то оптимальным считается вынимание 4% от капитала в год — в таком случае тело продолжит расти, а не таять. 4% от 6 млн — это 20к рублей в месяц, так что предыдущие цифры можно смело умножать вдвое.

5. Акции США, $100к

Теперь, когда достигнут уровень финнезависимости в своей стране — можно начинать думать о том, как диверсифицировать страновые риски. До этого, на мой взгяд, смысла рыпаться туда нет, доходность там ниже (трежеря и дивиденды), сложностей куда больше. Но и игнорировать рынки других стран тоже не дело, и США тут отличный выбор. Заходить можно как через спб биржу, так и через IB. Тут я особо ничего не подскажу, ибо сам в этом не разбираюсь.

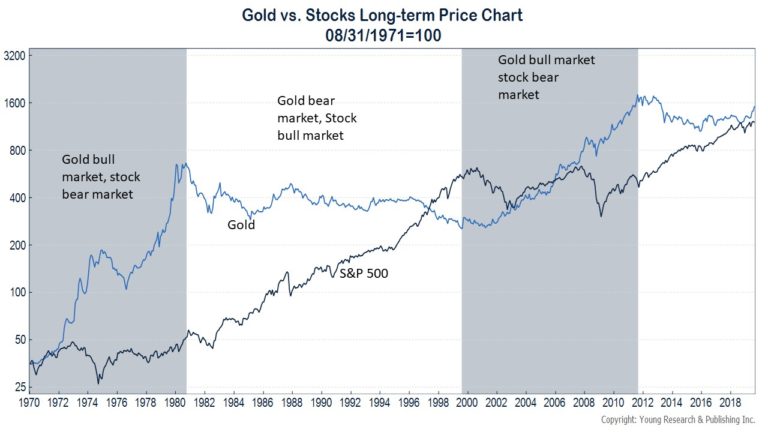

Можно без проблем поменять местами 2 и 4-й пункты с этим, то есть сначала вкладываться в s&p500 теми же суммами, а уже потом в российский рынок — кому как удобней, на самом деле (или вообще не вкладываться в рынок РФ — но это глупо, учитывая, какой аттракцион невиданной щедрости тут доступен, и насколько прост доступ для граждан РФ). Повторюсь, это мой роадмап, исходящий из моих предпочтений, в том числе по удобству и пониманию рынка, агитировать именно за такую последовательность я смысла не вижу — оба варианта позволяют достигнуть цели за плюс-минус одинаковое время, и с похожим уровнем риска (фанаты средней доходности в 7% годовых забывают, что буквально недавно был 12 летняя стагнация с 2000-го по 2012-й, за которые ваши инвестиции в snp500 не принесли ни доллара). И да, можно даже в оба рынка сразу вкладываться (так же как и в следующий пункт), но я опять же исходя из своих предпочтений — не вижу смысла настолько размывать фокус. Хотя в краткосроке, конечно, можно урвать очень хороший кусок пирога, вовремя купив акции Tesla например (и вовремя их продав).

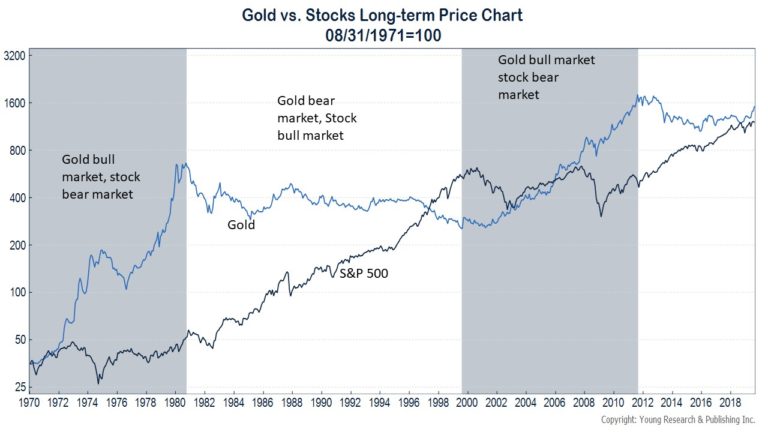

6. Золото, 1-2кг

Когда мы чуток диверсифицировали портфель по странам (желательно по нескольким), время стелить соломку на случай глобального финансового кризиса (а он в вашей жизни будет, и не один). И тут на сцену выходит золото, в самом разном проявлении — ОМС, FXGD, акции золотодобывающих компаний, WMG (о даа, они живы), слитки, монеты и т.д. Когда в мире все плохо — золото остается защитным активом и растет в цене, по нему невозможен дефолт (в отличие от валюты любой страны, или акций любой кампании). Но без нюансов не обойдется — если вы покупаете синтетический инструмент, вы берете на себе риски того, что он может схлопнутся в случае проблем, а ваше «золото» остается просто долями в пустом фонде. Золото как актив может годами и десятилетиями висеть на одном месте по стоимости, и как правило менее доходно, чем даже облигации. Мы конечно не страны, но мутные истории в виде того, что Великобритания не отдает золото Венесуэле, или США с диким скрипом вернуло золото Германии — тоже намекают на некоторые сложности с тем, чтобы доверять кому-то хранить свой защитный актив)

(это без учета недавнего пика цен на золото, обновившего исторические максимумы — за два года цены с $1.200 дошли до $2.000 за тройскую унцию)

Тут так же не будет никаких советов, всю движуху я успешно проспал (привет держателям Лензолота, а их много =)

7. Запас выживальщика

Это, как несложно догадаться, меры на личный (а не глобальный) черный день. На 6-м месте он не по важности, а потому, что это по сути не инвестиции, а защитный актив. Для чего он нужен? Представьте, что вам заблокировали все ваши счета со всеми вашими деньгами. На словах у вас куча денег, но фактически вы не можете даже нанять адвоката для того, чтобы пойти в суд. Или у вас все активы в акциях США, а вам вдруг заблокировали к ним доступ (не важно, с какой стороны), и надо срочно ехать туда доказывать что ты не верблюд. Или вам срочно понадобились деньги для поправки здоровья. Или заиграл имперский марш, и надо хватать все вещи и бежать) В общем, случится может что угодно, и в такой момент лучше иметь 1-5-10% капитала в виде доступного дома ЗВР, чем не иметь, несмотря на риски кражи и инвестиционную непривлекательность. Поставить дома сейф обойдется не особо дорого, остается только положить туда пару пачек долларов и евро, да блистер Георгия Победоносца (25 золотых монет по 7.78гр золота каждая). За золотые слитки придется платить НДС при продаже (а на золото и так спред немалый), ювелирка менее ликвидна и меньше оценивается. Серебро не котируется, из него разве что гири делать)

Аналогичные предосторожности стоит использовать и для прочих инвестиций — держать акции у разных брокеров, в разных банках, в иностранных юрисдикциях. Только излишне параноить не стоит, всему свое время)

8. Прочее

Дальше мне уже сложно перечислять, суммы начинаются уже хорошие, и с дивана тут размышлять сложно, и все решают личные предпочтения. Можно инвестировать в открытие бизнесов по франшизе, те же ДоДо или OldBoy привлекают инвесторов. Можно выкупать коммерческую недвижку, хоть целыми торговыми центрами. Кто-то озаботится получением гражданства другой страны, не через плебейскую рабочую визу, а инвестиционную или за недвижку. Кто-то не особо заморачивается и продолжать закидывать деньги в фонду разных стран и недвижку.

9. Сроки и суммы

Можно ли идти по этому роадмапу, откладывая по 10к рублей в месяц? Посчитайте сами, пару лет уйдет на первичные 300к на счету, еще пару лет уйдет на взнос по ипотеке, и 10 лет на выплаты по ней. И еще лет пять — на накопление в фонду. Итого 20 лет и можно выходить на пенсию) Не слишком весело.

Для сумм в 30к уже бодрее — за пару лет накопится 700к+ на счету, ипотеку на дохлую однушку можно закрыть лет за 5, и еще пару лет на накопления. 10 лет, как ни крути, и это только базовое.

Ну а мякота начинается только от 100к+ в месяц — на скромную пенсию можно уйти уже через 5 лет.

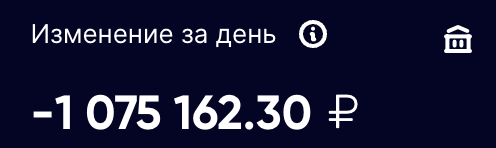

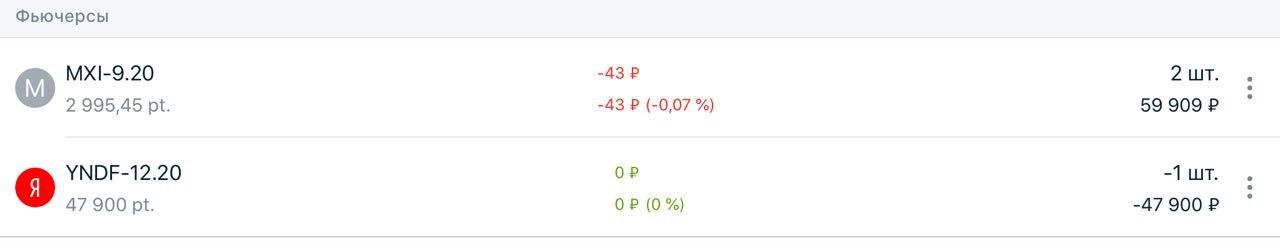

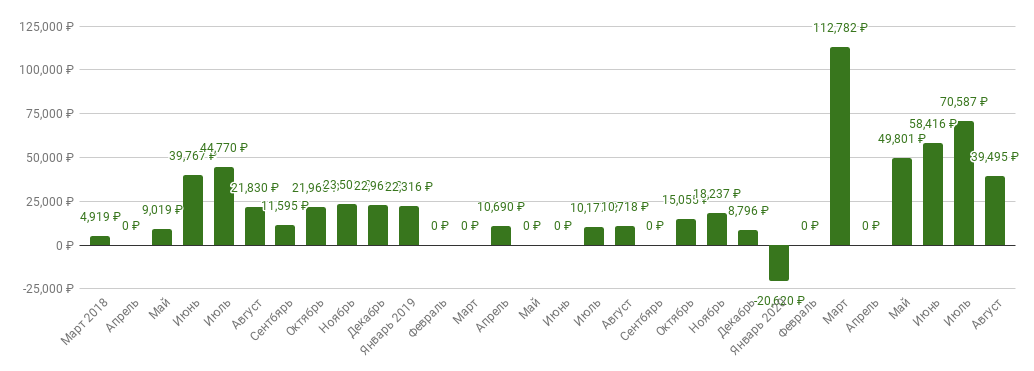

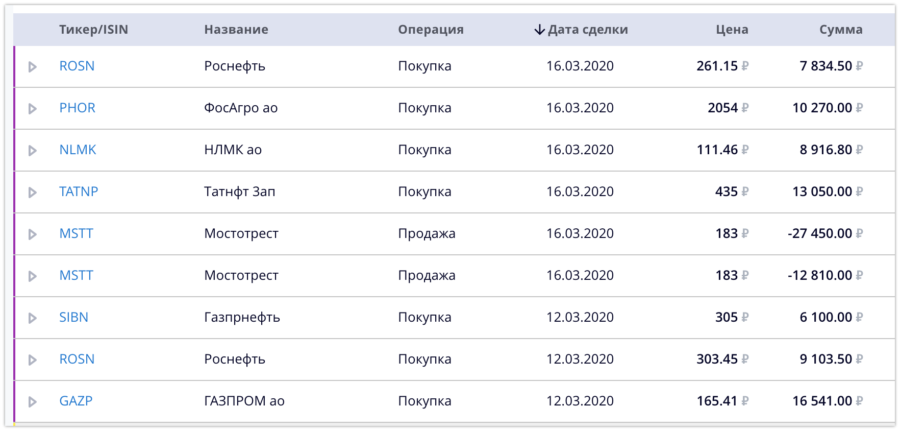

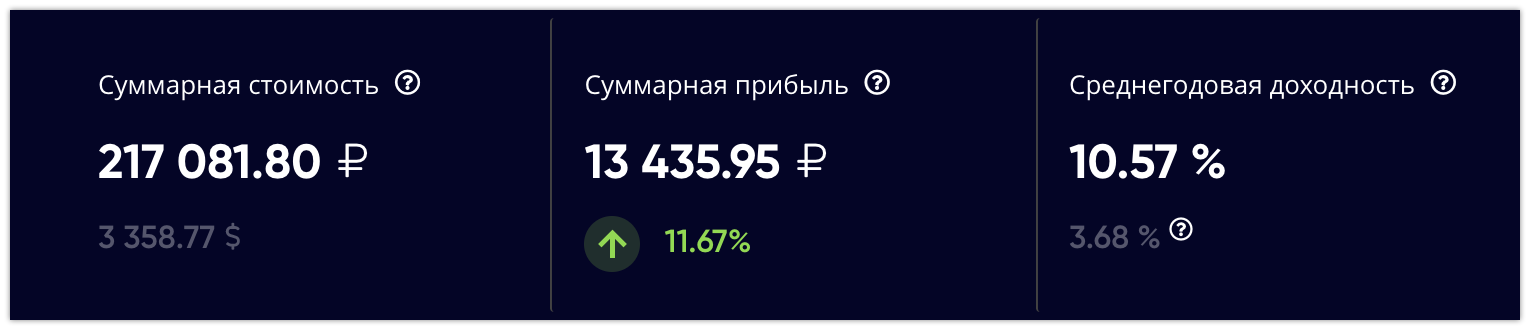

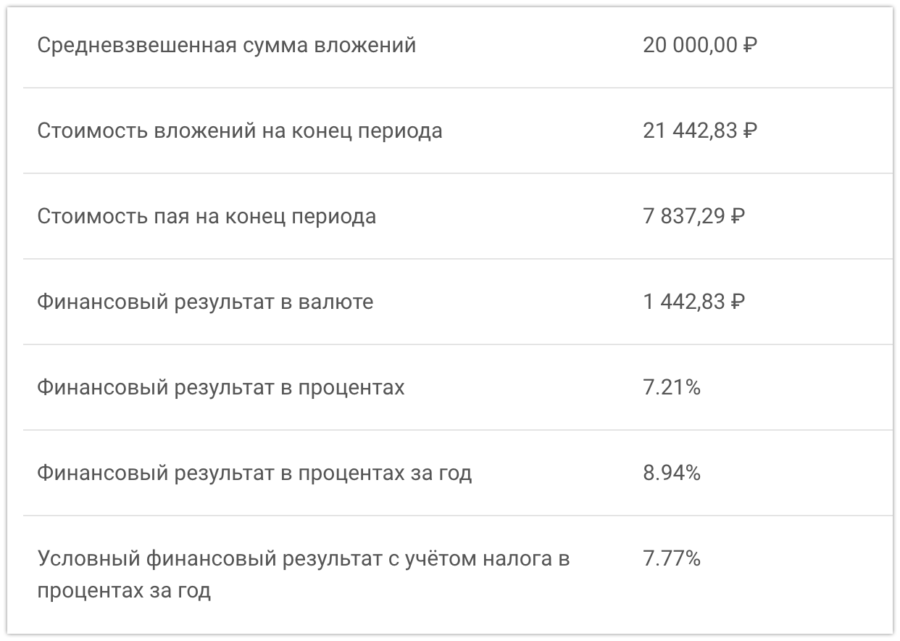

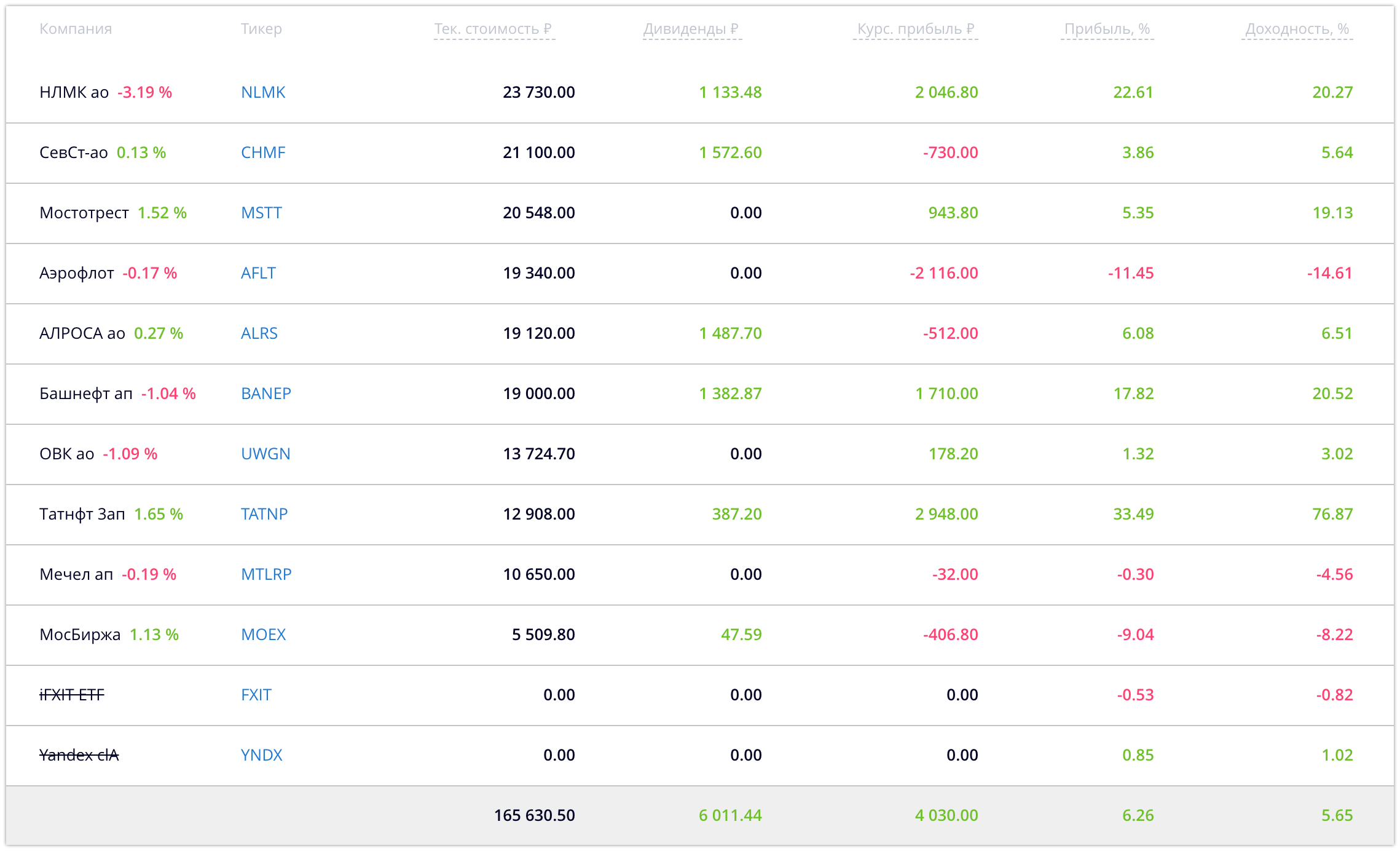

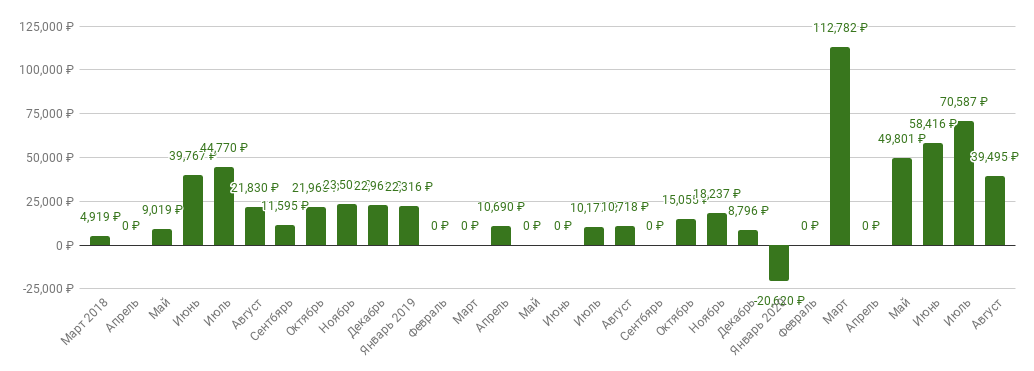

Мои вложения в фондовый рынок с марта 2018-го.

Означает ли это, что со своими копейками лезть в инвестиции нет смысла? Отнюдь. Как я писал в первом пункте, самое важное — это выработать привычку откладывать деньги, тратить меньше чем зарабатываешь, получать доход от инвестированного капитала, иметь куда большую свободу при принятии решений. А уж потом, приняв эту схему — вы уже сами начнете думать, как бы увеличить вложения, быстро поймете, что никакая экономия тут не поможет — надо увеличивать доходы, и понеслась.

Если я забыл какой-то тип активов, которые можно было бы включить в данный список (биткойн) — пишите в комменты, будем изучать) Если я в силу неопытности в своих рассуждениях слишком сильно отклонился от реальности — то тоже пишите, вовремя заметить свои ошибки и исправить их стоит немало.