Набрал почти 20% от запланированного в депо (на данный момент — 96.538 рублей), и набирается небольшой опыт, которым можно поделиться (ни разу не на проф.уровне, если вы в этой нише — вряд ли услышите что-то новое).

1. Учет инвестиций

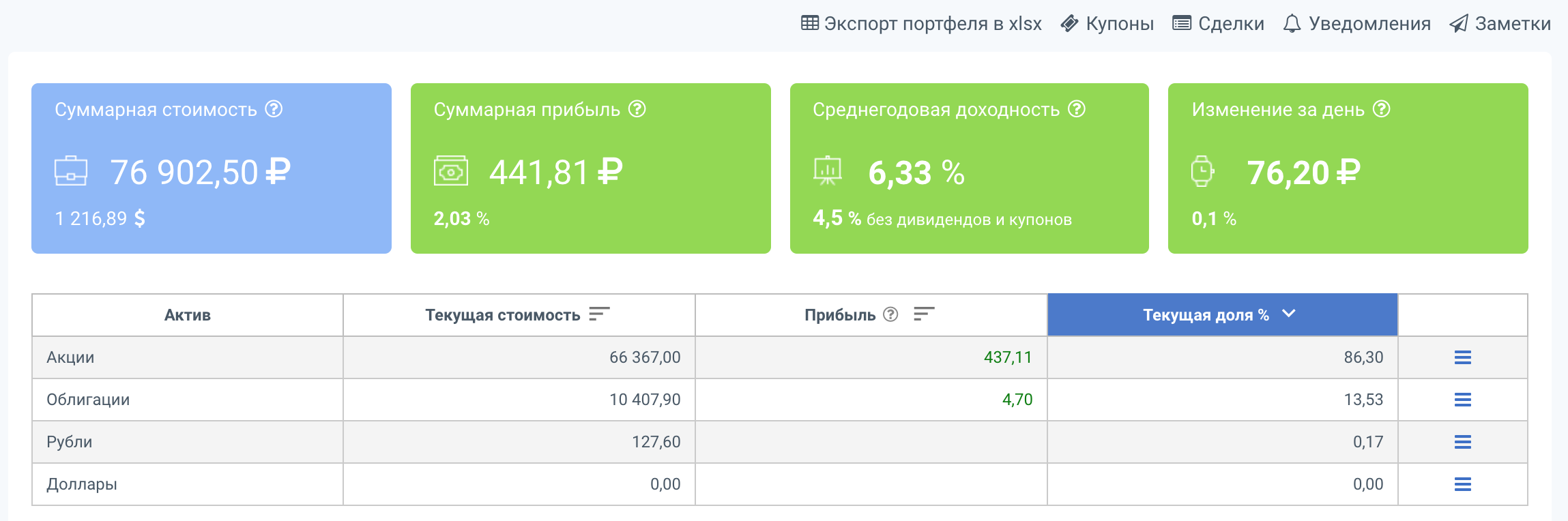

В прошлом посте писал, что это непросто, учитывая все колебания курсов, дивиденды, слабенькое мобильное приложение и т.д. Тогда же мне и скинули ссылку на сервис IntelInvest — сервис специально для инвесторов, который все это учитывает и считает. Как оказалось, всё просто — у текущего брокера вы просто делаете xml-выписку по вашим сделкам, они фиксируется в системе, а дальше считается так же, как и внутри приложения — только без возможности купить или продать бумаги, а значит, никакой доп.авторизации, и для десктопов — очень наглядно.

Система считает объем и изменение портфеля, годовой доход, див.доход, каждую бумагу, динамику, подгружает разные события (размер дивиденда для ваших бумаг, например), и в один клик их добавляет в учет. Новые сделки можно подгружать и из XML выгрузки, и добавлять вручную (если у вас одна-два сделки в месяц). Если есть желание — можно и «виртуальный» портфель собрать, не покупая на самом деле, но проверяя свои догадки (хотя это так себе затея, так же как покер на виртуальные фишки сильно отличается от покера на свои деньги).

Сервис — маст хев, цена — более чем умеренная, 792р в год, причем на бесплатном тарифе с 7-ю бумагами можно сколько угодно сидеть. На годовую доходность можете не смотреть — недавняя дивидендная отсечка откатила стоимость акции, а сами дивиденды на счет еще не пришли, чтобы компенсировать это падение.

2. Облигации

Аналогично, в прошлом посте к комментах порекомендовали корп.облигации, начал выяснять — тоже неплохой инструмент. Мои ожидания по портфелю — рост на +10-15% в год, вместе с дивами (на деле может быть ±30%). Облигации, особенно надежные ОФЗ, нужны как более надежные вложения, а во время кризиса позволяют вытащить средства и закупиться акциями на падающем рынке, что намного улучшает положение. Но ОФЗ, к сожалению, дают 7-8% годовых, и в данный момент — ненужная перестраховка. А вот корп.облигации, хоть они и более рискованные и не такие ликвидные во время кризиса, дают уже искомые 10-15%, причем этот доход прямо прописан.

Для незнакомых со всей этой кухней, купить облигации — это как дать в долг. Компания, которая совсем не обязательно может котироваться на бирже (просто ОООшка, например — хоть для листинга там свои правила), объявляет выпуск облигаций, которые размещаются на бирже, и все желающие могут их купить — и дать таким образом компании в долг. В самой облигации прописаны сроки возврата, а так же годовой процент (купон), который регулярно выплачивается держателю облигации. Судя по инфе в интернете, раньше компании не заморачивались с выпуском облигаций на суммы меньше 300 миллионов (там много юридических ограничений, как и оплаты услуг компании, которая обеспечит выпуск этих самых облигаций на биржу), но сейчас есть и компании, который выпускают их на 50-100 миллионов — с бОльшим процентом.

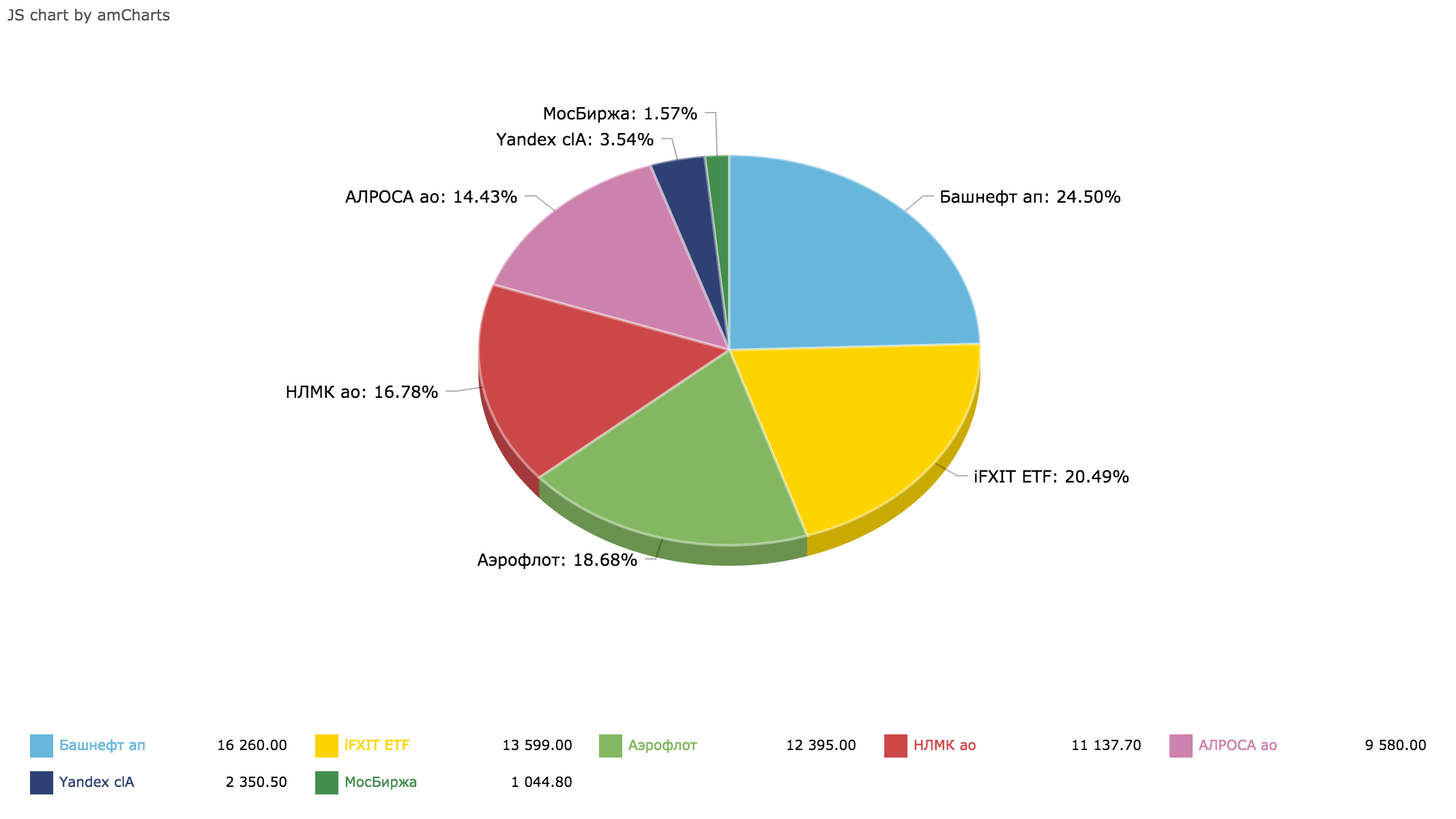

Правда, многие из этих компаний выпустили облигаций номиналом в 50к рублей, которые мне не по карману =) Пока что я чуток закупился облигациями Левенгука — 14% годовых, сама компания есть на бирже и доступна вся отчетность. Думаю будет оптимальным держать 20% портфеля в таких рискованных облигациях.

3. ПИФы

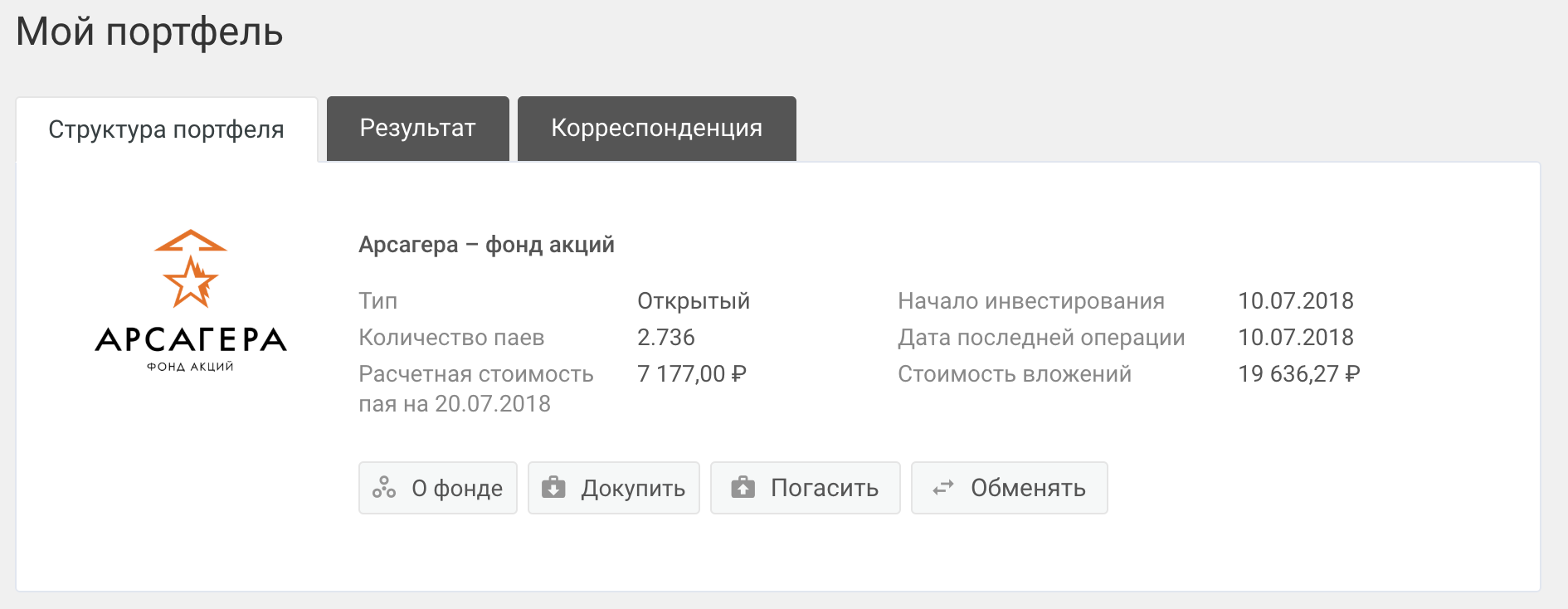

ПИФы, в свою очередь — это передача своих средств под управление УК, вместо самостоятельной покупки акций. Управляющих компаний достаточно много, как и их продуктов, эффективность у них разная. У меня уже есть в портфеле ETF — пифы, торгующиеся на бирже, но по IT-компаниям США (с которыми свои заморочки с покупкой), и там же можно взять и индекс на ММВБ (большой плюс — можно их купить и продать в два клика, без ожидания). Но я пока предпочитаю более рискованные инвестиции) Еще пару лет назад я с удовольствием прочитал книгу Арсагеры (сейчас уже думаю стоит перечитать пропущенные тогда главы по фундаментальному анализу, чтобы сподручней было читать отчеты по МФСО). Правда, тогда купить их ПИФы можно было либо лично приехав в Санкт-Петербург, либо выслав по почте документы.

Однако сейчас они сделали новый личный кабинет, с подгрузкой данных из госуслуг и проверкой сканов документов, что позволяет стать их клиентом удаленно. К сожалению, система еще сыровата, многие вещи непродуманны для пользователей (оборотами Альфы или Тинькофф тут не пахнет), а мой платеж в итоге обрабатывался две недели (паи куплены на дату перевода, но в личном кабинете появились только спустя 10 дней). В любом случае это более долгосрочное вложение, и более сбалансированное, а Арсагера в свою очередь в топе надежных и доходных ПИФов.

4. Усреднится

Регулярно инвестировать — это всего лишь первая ступень. Следующая — выбирать, во что именно инвестировать. Ошибки здесь приведут к потерям денег. К примеру, вы купили 100 акций компании по 150р, а через 3 месяца с удивлением видите, что она просела до 100р. Что можно сделать?

- Ничего не делать, ждать пока вернется

- Продать и зафиксировать убытки

- Усреднится — докупить еще этих акций, снижая таким образом цену акции в портфеле

В данном случае, купив к примеру 400 акций уже по 100 рублей, мы получим среднюю цену в 110р — при это величина убытка у нас не изменилась. Когда цена на акцию поползет вверх — она куда быстрее дойдет до 120р, обеспечив профит, чем до 160р. При этом, если продолжить держать её дальше — профит при продаже по 160р будет намного больше, чем если бы мы не докупали акцию, или сразу бы купили на все деньги акции по 150р.

Если же акция падает до к примеру 50р — GOTO 1, ровно та же ситуация, только ставки повыше.

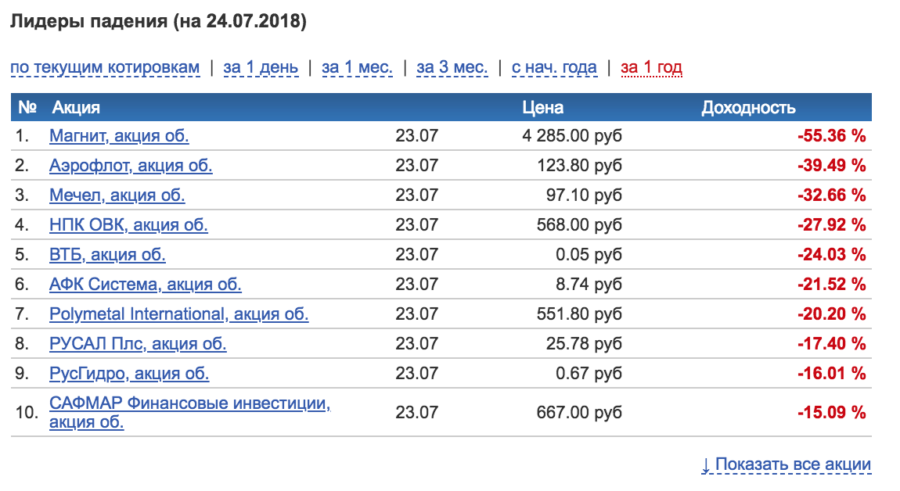

Эта стратегия, впрочем, плохо накладывается на недиверсифицированные портфели (если одна бумага у вас занимает 20%-ю долю, то удвоить её во первых будет напряжно по деньгам, а во вторых — ухудшит и без того несбалансированный портфель), а так же плохо применима к акциям небольших компаний (которые скатываются на дно). Зато достаточно легко реализуется для ленивого, но регулярного инвестора — имея портфель в 10-20 интересных компаний, при пополнении портфеля раз в месяц нужно всего лишь выбрать ту бумагу, которая сильнее всего упала по цене, и докупить её (если её доля в портфеле не слишком высока).

Но это конечно для инвестора-лежебоки, для которого основной лейтмотив действий — дивидендный доход и долгосрок. На коротких дистанциях (до года) такая стратегия может быть не столь эффективной. На июльский закуп (после выплаты адсенса) я именно на это ориентировался — просто посмотрел, какие бумаги за год сильнее всего просели, и которые мне бы хотелось иметь в портфеле (есть в индексе ММВБ, платят дивы) — им оказался Аэрофлот. Это конечно очень близко к «рандомно покупать что под руку попадется» — но и на таких размерах вложений это почти не имеет значения.

————————

Пересчитал капитал за полгода — даже немного просел, несмотря на дополнительно вложенные 300к в покупку сайтов и 160к на контент. Если быть точным — то в январе было 3.200к, в июле стало 3050к, и вложил дополнительно 450к — то есть просел на 600к за полгода. Причина — излишне оптимистичный взгляд на сайты с доходом от БС и оценке их стоимости в портфеле в январе, и покупка сайтов по такой оценке до этого (впрочем, эти сайты уже окупились, реальных убытков нет — лишь переоценка активов в меньшую сторону). Хотя, в процентах падение на 5%, но даже близко не критично, но все же неприятно такое отставание от плана по приросту капитала. При этом доля акции, валюты и кеша в капитале меньше 10%.

Потихоньку перехожу на другие рельсы — выращиванию своих больших сайтов, путем делегирования их наполнения (один сайт уже хорошо зашел, спустя год после начала работ — и куда более эффективней, чем вложения в покупку сайтов), о чем я впрочем уже как полгода говорю. Но теперь перед глазами пример лично выращенного и своего сайта на 9к уников в день, чего до этого не было (только общие).

Второе направление открыл в этом месяце — хорошо проработанные «доры», которые, впрочем, неизвестно, зайдут ли в поиск, и сколько времени это займет. Две недели пилил програмный комплекс и CMS, и неделю делал один дор на 25к страниц — в рабочем темпе думаю будет около 100-200к страниц в месяц. Как и Max Fuckin, стремлюсь к более долгоживущим дорам, без чернухи, в идеале — чтобы жили как статейники =) Накататил на мак нормальное рабочее окружение, новых либ накачал с гитхаба — надо будет и свои сайты проапгрейдить.

Вложения — минимальны: собственные скиллы на кодинг и выбор ниши, домены дропы-аук-свежереги, и человекочасы рутинной работы — которые стремительно уменьшаются с доработкой ПО, но тем не менее все равно обязательны и неделегируемы. Про нишу/контент/тип доров и прочую инфу — распространяться не буду, ничего особого и неизвестного дорвейщикам, правда в паблике и в продаже только достаточно кривые по качеству поделки, но при этом есть некая группа людей, которые на этой нише собаку съели (теперь половина дорвейщиков будет гадать, не в их ли нишу я залезаю, муахахах).

Впоследствии доход с них (от рекламы и продажи на телдери — если мои догадки верны, то это вполне возможно и востребовано — ныне доры неотличимы от нормальных сайтов) буду просто перекладывать в фондовый рынок, не пытаясь как-то превратить в бизнес или делегировать. Держать компромис между качеством дора и их количеством в месяц, которые смогу осилить. Не взлетят — буду продавать движок и обучение буду дальше обычными сайтами заниматься, взлетят — обеспечат мне выход на следующую ступеньку по доходу, а может и не одну, а за их время жизни — обеспечат хороший вклад в фондовый портфель.