В прошлом посте меня удивленно спрашивали — как это можно умудрится зарабатывать на падении курса доллара? Ведь он же растет, покупательская способность рубля падает вслед за ним, все беднеют, что ж ты скотина на этом зарабатывать посмел?) Ну, в общем, добро пожаловать, на фондовом рынке и не такие финты возможны, и сегодня поговорим об одном из них.

Фьючерс — это фондовый дериватив, своеобразная ставка на какой-то актив/товар/курс. Изначально была создана для хеджирования рисков — к примеру, мне через полгода нужна тонна стали, но сейчас её покупать я не хочу, и опасаюсь роста цен. Поэтому я договариваюсь с продавцом, что я куплю у него тонну стали через полгода по текущей цене, и оставляю ему небольшой залог. Какая бы цена на сталь ни была через полгода — я купилю её по обозначенной цене (внимание, это обязательство, то есть я обязан выкупить сталь по этой цене, даже если к тому времени её цена на рынке упала в 10 раз). Более подробно вы можете почитать в любой статье или учебнике, сходу понять сложно, а я больше про практическое применение.

К срочному рынку ФОРТС на Московской Бирже подключится несложно — в ЛК альфа директа нажимаем «зарегистрировать счет», 150р и 1-2 дня — и вауля, у вас есть к нему доступ (до этого в приложении просто отображаются фьючерсы, но что-то делать с ними нельзя). У других брокеров думаю не сильно сложнее. Теперь посмотрим, как можно использовать срочный рынок в целях инвестирования.

Хеджирование

К примеру, у вас портфель акций РФ (или индекс), и вы опасаетесь, что рынок вот-вот упадет и ваши активы потеряют в стоимости (к примеру, опасаетесь второй волны коронакризиса). Можно продать акции и перейти в кеш, но это делать как правило очень не хочется (дивы, подушка и все такое). Куда удобней будет продать фьючерс на ММВБ/РТС (плечо 1 к 10, то есть на портфель в 600к нужно будет выложить 60к в виде залога), на сумму своего портфеля. Если рынок действительно упадет — то просадка в акциях в будет компенсирована фьючем. Если же вы не угадали, и рынок наоборот вырос — то у вас по фьючу будет убыток, который скомпенсируется ростом вашего портфеля.

То есть в худшем случае вы просто останетесь при своих, зато при реальной просадке рынка — заработаете на этом, не продавая акции (даже наоборот, закрыв позицию фьюча на дне, и на доход докупив акций, которые затем, вместе с вашим портфелем, отрастут обратно). Но при этом, шортя индекс, вы срезаете всю прибыль от роста индекса (но продолжите получать дивиденды, к примеру).

Или вы держите на депозите рубли, и опасаетесь что скакнет курс доллара и ваши сбережения обесценятся, а вы собираетесь через три месяца поехать в США или купить макбук. Можно переложить депозит в доллары, но по ним ставка совсем другая, или у вас неснимаемый вклад (что вероятней). Решение аналогичное — если вам кажется, что сегодняшний курс вас устраивает (73 рубля), то вы просто покупаете фьючерс на курс доллара (плечо 1 к 16, на 730к рублей нужен залог 45к). Если через три месяца курс действительно упадет (с 73 до 83 к примеру) — то прибыль по фьючу как раз компенсирует те дополнительные рубли, которые нужны, чтобы купить те же самые 10к долларов. Если же курс наоборот усилится, до 63 — то вновь, за 730к рублей вы купите больше долларов, чем планировали, но разницу заберет убыток по фьючерсу. Куда бы курс не пошел — вы все равно через 3 месяца получите свои 10.000 долларов за свои сегодняшние 730к рублей (45к обеспечение вам вернется).

То есть в целом хеджирование позволяет избежать убытков, но в случае использования фьючерсов — ценой избегания прибыли. Вы можете сделать так, чтобы ваш портфель при любых катаклизмах и кризисах не потерял ни копейки — но при этом как бы ни росла экономика, ни копейки больше вы не заработаете. Не самая лучшая перспектива) Поэтому такое хеджирование актуально именно на короткий конкретный срок, когда хочется перестраховаться, или вы прям ожидаете какого-то негативного/позитивного события.

Так же это отличный вариант для тех, кто стрессует по поводу «как же так, рублевый доход, валютные риски, каждые два года курс в два раза падает». Берем высокодоходный рублевый инструмент, например, ОФЗ или дивакции. И берем фьючерс на курс доллара. И получаем высокодоходный фондовый инструмент с фиксированным доходом в долларах, в случае ОФЗ — их доход гарантирует государство, а фьючерс — гарантирует, что вы в случае падения курса ничего на этом не потеряете (но и не заработаете лишнего). Шах и мат, свидетели падающего курса рубля =)

Трейдинг

Тут мы уже проваливаемся в серую зону, не инвесторскую, но чуть ниже опишу зачем. Представьте, что вот прямо сейчас вы уверены, что фондовый рынок/акция/метал/валюта будут дорожать. Если вы инвестор, то вы закупаетесь на всю котлету, и забиваете — если актив вырос в цене, ваш портфель вырос (или вы продаете и получаете прибыль), если нет — у вас все равно актив остался, и вы остались «в долгосрок»). То есть условно небольшой риск, небольшая прибыль, убытки вы получить физически не можете. Использовать плечо — возможно, но за это придется платить процент брокеру и транзакционные издержки, и долго так не посидишь. Однако во фьючерсах нет торговли реальными активами — поэтому издержек немного, а плечо уже встроено через механизм биржи (гарантийные обязательства).

В таком случае, вместо покупки актива — вы покупаете фьючерс на него, причем в 6-10 раз большего объема (акции — в 6 раз, золото — в 10, индекс — в 10, некоторые акции в 3-5 раз). Теперь каждый день, во время клиринга, если курс вырос — вам на счет капнет разница, если упал — то спишется, и так до тех пор, пока вы будете держать фьючерс (это называется вариационная маржа).

Рассмотрим живую иллюстрацию — март 2020-го. Российский рынок падает на треть, я писал об этом пост, искал средства, закупался подешевевшими акциями (и не я один). Всего за март я закупился на 152.858 рублей, и конкретно эти позиции стоят на 18 августа 193.280 рублей, прибыль 26.44% за 5 месяцев (не каждый сайт имеет такую доходность). Представим, что в те же даты (12, 16, 23, 25 марта) я бы купил фьючерс на индекс ММВБ. Средний размер индекса за эти четыре даты составляет 2314, на 18 августа индекс составляет 3052, он вырос на 31% (без учета дивов). Купив вместо акций в марте фьючерсы на индекс, мои 152.858 рублей с плечом были бы эквивалентны 1.525.580 рублей, а их рост на 31% принес бы мне полновесные 486 тысяч рублей чистой прибыли — в 12 раз больше, чем получил я купив акции. Но, разумеется, если бы индекс вместо роста откатился бы на второе дно еще на 31% — то я бы получил 486к убытка =) (если бы не хватило средств на то, чтобы поддерживать фьюч на плаву, то есть все тот же маржин колл). Либо, если аккуратно покупать не один большой фьюч на индекс, а кучу мелких на каждую конкретную акцию — все равно прибыль была бы в 5-6 раз выше.

Полностью аналогично — продажа фьючерса, или шорт. Если вы прям уверены в том, что какой-то актив переоценен — продаете фьючерс на них. Оказывается, это ровно такое же действие, как и покупка в терминале, только у вас в балансе -1 единица актива) Теперь, если цена будет падать — вы получаете прибыль (умноженное на плечо), если вы не угадали и он еще растет — то вы терпите убыток по позиции. Шорт рискованней в том, что вы можете получить больше 100%-ов убытка (вы зашортили Теслу когда она стоила $500, теперь она стоит $1500, если пришло время исполнения фьючерса — вы несете убыток в 300%, умноженное на плечо в 5-10 раз)

Пагади пагади, но ведь это же богомерзкий трейдинг, зачем он нам? Трейдинг трейдингу рознь, можно купить фьючерс с исполнением в сентябре, декабре, и даже марте 2021-го (только предложения там будет мало) — то есть он вполне может играть роль долгосрочного инструмента, хотя и не является инвестиционным активом. Если эмитент не платит дивиденды — то какая разница, что держать в портфеле, акцию или фьюч на него, если вы просто ожидаете изменения в цене актива и хотите на этом заработать? (и у вас достаточно капитала, чтобы держать позицию на штормящем рынке)

Это кстати и есть ответ на вопрос, вынесенный в заголовок поста — именно с помощью этого инструмента можно заработать на росте или падении курса рубля (или другой валюты, йены например), без всяких форекс-кухонь. Но что-то мне подсказывает, даже самые упоротые катастрофилы, которые убеждают всех в скором крахе экономики, не поставят ни рубля на свои убеждения — ведь если они неправы, эти деньги они потеряют. Точно так же как и я не собираюсь шортить snp500, даже если считаю что он рано или поздно рухнет — во первых, у меня нет для этого удобного инструмента, а во вторых — где я и где snp500) Тут бы помогли опционы, тоже весьма интересный инструмент, но увы альфа-директ убрала их из доступа, в РФ очень мало активности по этому инструменты, а до бурж рынка опять же надо еще дотянуться.

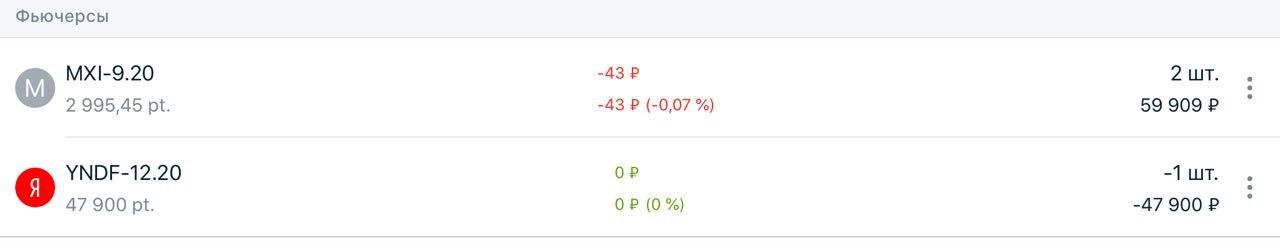

В качестве эксперимента я залил немного денег на срочный рынок, которые не жалко потерять, и открыл следующие контракты:

Зашортил Яндекс — слишком он уж вырос за два месяца, а P/E под 200 это уже эребор. Правда, купил не текущий, а следующий фьюч, на декабрь 2020-го, я ж все таки инвэстор =)

Купил длинную позицию на индекс ММВБ — он уже падение мартовское отыграл (за полгода всего), по идее конечно шортить надо, но я держу кулачки и верю, что он дальше попрет вверх)

За 4 дня позиция по Яндексу мне принесла 2736 рублей убытка, зато по индексу мосбиржи — всего 1589 рублей убытка (то что следовало зашортить — я купил, то что следовало купить — я зашортил. Слушай Спрута и делай наоборот =). Ну то есть вы поняли, при вложении 15.500 рублей потерять за 4 дня 4325р, или 28% — это весьма и весьма быстрый способ сливать деньги, долгосрочному инвестору такие и не снилось) (хорошо что я еще доллар решил не шортить, хотя собирался =) Данные на скрине — сегодняшние в нерабочий день, там в отличие от акций нет данных на весь срок владения контрактом.

Но стоит так же проговорить насчет плеча, он тут очень сильно влияет. Кроме того, особенностей фьючерсов в том, что каждый день изменение в позициях фиксируется в виде прибыли/убытка с вашего счета (вариационная маржа). К примеру, в случае с моей позицией по индексу ММВБ — у меня плечо 1 к 10, и это означает, что если индекс упадет на 10% — вариационная маржа сожрет всё мое гарантийное обеспечение, и биржа потребует доложить денег, либо закроет позицию по маржин коллу. И если я немного переборщил с размером ставки — то у меня просто может не хватить денег, чтобы удержать позицию, и мне её принудительно закроют — даже если на следующий день индекс чудесным образом отрастет на эти 10% обратно. Из-за плеча колебания цены дают в 5-10 раз большую разницу — при простой покупке акции изменения на 5% за день вам не холодно ни жарко, для фьюча это будет 25-50% прибыли или убытка.

Считать эту вариационную маржу смысла нет, по факту вы все равно фиксируете прибыль/убыток в момент продажи фьюча (или его исполнения). Но вот на счету эти операции конечно нервируют, особенно если открыть много позиций — по каждой из них каждый день будут пополнения/списания, и на основном инвест счете я бы так не делал (теперь вкладка история операций в альфе забита этими данными, и надо дополнительно фильтровать). А изначальная цена покупки не отображается в расчетах — переносится вчерашняя цена закрытия, и отсчет ведется от неё.

Ну и тут стоит напомнить историю Elsper-а, фьючи и шорт — игра с огнем. Если предельно упрощать, то он поставил на то, что палладий должен упасть по цене, и зашортил его в январе, когда цена была условные 1900. Увы, вместо этого палладий решил в феврале обновить исторические максимумы, и поднялся в цене до 2800 — что для фьюча означало рост +200%, то есть внезапно надо на счет закинуть в два раз больше того, чем было на счету. Таких денег или не было, или не было желания еще больше просадить, поэтому позиции были закрыты либо маржин коллом, либо вручную — с убытком, разумеется. Потом в марте на некоторое время цена упала до 1500, что позволило бы на фьюче заработать (то есть изначальное предположение о том, что палладий переоценен, было верным), но увы (впоследствии цена на палладий вновь вернулась к значениям около 2000).

Выводы каждый может сделать сам, в любом случае с помощью фьючерсов можно крайне легко и непринужденно просадить свое депо, миндздрав предупреждает) Для меня это просто один из инструментов фондового рынка, который стоит изучить и освоить, не пугаться от его названия, и затем при благоприятной ситуации — использовать для получения более высокой доходности. Для кого-то это будет возможностью хеджировать риски и получать долларовую доходность на рынке РФ. Для любителей пощекотать нервишки — вполне себе легальное казино, с ежедневным движением средств в норм объемах. Для долгосрочного инвестора использование фьючей не даст каких-либо существенных плюшек.

Зато теперь и вы знаете, как можно заработать на падении курса рубля) Следующая остановка — опционы, где обязательства по выкупу нет, зато есть цена самого контракта, но тут без поллитры не разберешься, так что разбор будет нескоро. Свои позиции фор фан я подержу, может какие-то небольшие суммы буду сливать, а так основные средства как раньше в портфель на долгосрок.

АТТЕНШОН: Крайне не рекомендую заходить во фьючерсы в поисках легких денег и быстрой наживы. Это только в красивых сказочках так, на деле трейдинг это тяжелый и постоянный труд, который куда чаще приводит к разорению, чем к богатству. Пост написан исключительно в ознакомительных целях, чтобы знать о существовании такого инструмента, и о его применимости. Любые действия в терминале — на свой страх и риск.